Nakup podjetja je vsekakor LAHKO vaša prava in najboljša odločitev. Prevzemi podjetij so namreč zelo unikatno in močno orodje. Če so uspešni, lahko omogočijo pridobitev številnih prednosti in razvoj številnih priložnosti. Dejstvo pa je, da je investitorjev uspeh v največji meri odvisen prav od investitorja samega. V nadaljevanju več o skrivnostih #1 pristopa, ki so lahko osnova za vašo najboljšo potezo do sedaj.

Običajno so pričakovanja neveščih kupcev, da se podjetje kupi relativno hitro, po nizki ceni, z možnostjo odloga plačila kupnine in s številnimi garancijami in zavezami prodajalca. V večini primerov so tovrstna pričakovanja nerealna.

Nakup podjetja je zahtevnejša strateška poteza, ki zahteva trezno glavo, svoj čas in pozornost. Ni vse odvisno od vas. Zato naj vas ne odvrne dejstvo, da boste na poti do tiste prave priložnosti lahko večkrat neuspešni. Raje usmerite pozornost v to, da so vaša pričakovanja realna in da se seznanjate z ustreznim številom naložbenih priložnosti.

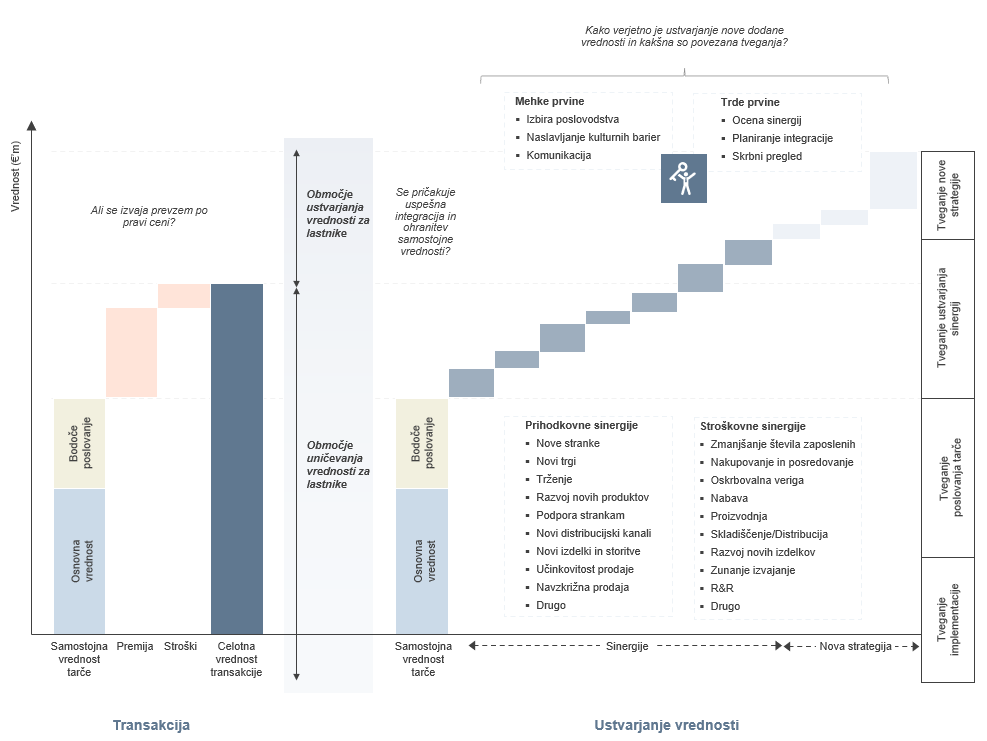

Več kot polovica prevzemov podjetij je neuspešnih. Za uspeh je ključno, da ste do svojih presoj ustrezno kritični. Vedeti morate kakšne so možnosti ustvarjanja vrednosti. Kateri prevzem je realno lahko uspešen in kateri ne. Kako se prepričati, da so vaša predvidevanja pravilna. Itd.

Kako in kdaj se torej lotiti nakupa podjetja, da boste uspešni? Kakšen naj bo namen prevzema? Kako pripraviti kriterije za izbor kandidatov za prevzem? Kateri faktorji ključno zaznamujejo verjetnost uspeha pri kandidatu za prevzem, ki je potencialno naprodaj? Katere prevzemne tarče postaviti v ospredje? Na osnovi česa temeljiti odločitev kupiti – ne kupiti podjetje? Kako poteka postopek prevzema podjetja? Katere faze v procesu nakupa podjetja se razumejo kot osnovno ogrodje? Kakšen je njihov namen in kako dolgo običajno trajajo?

V samem izhodišču se običajno najprej dorečejo izhodišča nakupa podjetja. V nadaljevanju so predstavljena izbrana pomembnejša vprašanja:

- Ali je trenutno pravi čas za prevzem podjetja?

Nakupe podjetij se pogosto povezuje z dobrimi in slabimi časi za tovrstno početje. Res je, da v ekonomskih krizah pride do upada števila sklenjenih transakcij, kar pa ne indicira na to, da so pogoji za sklepanje transakcij slabši za vse. Vsak posel je potrebno obravnavati posebej. Najboljšim prav slabi časi omogočijo, da postanejo še boljši. Prevzemi podjetij si torej zaslužijo enako stopnjo pozornosti ne glede na to v kateri fazi ekonomskega cikla smo, se pa vsekakor potrebuje ustrezno razumevanje vpliva časovne komponente. - Kakšna so pričakovanja in omejitve?

Trg nakupov in prodaj je relativno nelikviden, optimalne poslovne priložnosti pa se ponudijo le redko. Fokus naj bo na tem, kako vse lahko ustvarimo vrednost in ne kaj vse ni tako, kot bi si želeli. Kompromisi so potrebni. Neprilagodljivost investitorja namreč stane, omejevanje pa vpliva na uspešnost nakupa podjetja (kako hitro kupimo; po kakšni ceni in drugih pogojih kupimo). Izhodiščna pričakovanja in omejitve se lahko nanašajo naprimer na definiranje predmeta prodaje (oz. geografsko omejevanje, omejevanje glede na velikost, omejevanje na druge izbrane lastnosti), financiranje prevzema, plačilo kupnine, bodoči angažma ključnih kadrov v podjetju, itd. - Kako pristopiti k nakupu podjetja? Aktivno ali pasivno?

Nakup podjetja je lahko rezultat dveh zelo različnih pristopov. Lahko poiščemo kandidata za prevzem in ga pozovemo k poslu (aktivni pristop), lahko pa čakamo, da nas o neki poslovni priložnosti obvesti svetovalec na prodajni strani (pasivni pristop). O tem, kateri pristop je v resnici boljši, priča dejstvo, da večina vodilnih podjetij aktivno pristopa k iskanju prevzemnih tarč. V nadaljevanju pa so navedeni še ključni pomisleki …- Nakup podjetja – pasivni pristop

Slabost pasivnega pristopa je, da največkrat izvemo za zelo omejeno število poslovnih priložnosti, da so te poslovne priložnosti največkrat v svoji naravi slabše in da so hkrati komunicirane še številnim drugim potencialnim investitorjem. - Nakup podjetja – aktivni pristop

Slabost aktivnega pristopa pa je, da proaktivnost stane.

- Nakup podjetja – pasivni pristop

- Koga vse se smatra kot kandidata za prevzem?

Nakup podjetij se lahko osredotoča na podjetja, ki so aktivno in/ali potencialno naprodaj. V praksi se kaže, da se investitorji poslužujejo obravnave obeh. Pomembno pa je izpostaviti, da je drugi pristop bolj strateški (bolj ciljno naravnan), a hkrati tudi bolj dolgoročne narave. Razlika med obema profiloma je precejšnja, v nadaljevanju pa še nekaj ključnih stvari …- Podjetje, ki je aktivno naprodaj

Lastniki tovrstnih podjeti so največkrat odločeni prodati. Seznanjeni so s postopkom prodaje podjetja. Imajo izoblikovana pričakovanja glede višine transakcije. Aktivno pa tudi že sodelujejo s svetovalci. Slaba stvar je prisotnost večih konkurenčnih potencialnih investitorjev, kar običajno vpliva tudi na višino kupnine. - Podjetje, ki je potencialno naprodaj

Lastniki tovrstnih podjetij največkrat še niso odločeni prodati. Prav tako niso seznanjeni s postopkom prodaje podjetja. Pogosto tudi nimajo izoblikovanih pričakovanj glede višine transakcije. Sodelovanja s svetovalci pa največkrat tudi nimajo vzpostavljenega. Investitor, ki pristopa k podjetjem, ki so potencialno naprodaj ima največkrat tudi t.i. prednost prvega.

- Podjetje, ki je aktivno naprodaj

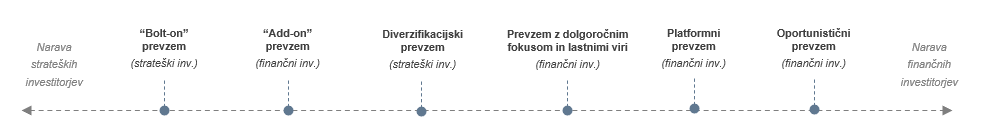

- Kateri tip investitorja zastopamo (strateški in/ali finančni investitor) in kakšen je namen prevzema?

Smiselno je razmisliti o tem, kako nas tip investitorja zaznamuje oz. kako vpliva na naša pričakovanja in omejitve glede višine transakcije, plačila kupnine, bodočega angažmaja ključnih kadrov v podjetju ipd. Za strateške investitorje je naprimer značilno to, da so kot odraz potencialnih sinergij pripravljeni ponuditi več, da je njihov horizont držanja naložbe običajno daljši in da poznajo industrijo ter tako običajno potrebujejo le omejen angažma vodilnih. Za finančne investitorje pa je naprimer značilno to, da so bolj fleksibilni glede vstopa v podjetje in strukturiranja transakcije ter to, da potrebujejo aktivnejšo participacijo vodilnih. Meja med strateškim in finančnim investitorjem je v naravi pogosto precej bolj zabrisana. Iz tega vidika je zato dobro razumeti v kontekstu s tipom investitorja tudi naravo prevzema. Prav ta namreč v veliki meri sporoča tudi investitorjev interes. Spodnja grafika prikazuje naravo prevzema v kontekstu s tipom investitorja.

- Kateri drugi faktorji vplivajo na pristop k nakupu podjetja?

Izbira pristopa k izvedbi nakupa podjetja zavisi tudi od tega, kakšen je naprimer časovni okvir za izvedbo transakcije, koliko smo pripravljeni vložiti v iskanje kandidatov za prevzem, kdo vse je primeren kandidat za prevzem in kako se ga učinkovito in uspešno doseže, kako razkritje namere nakupa vpliva na percepcijo deležnikov, koliko in kako vešče potencialne prodajalce se pričakuje v procesu itd.

Proces nakupa podjetij sicer sestavljata dve fazi:

- Nakup podjetja – Faza 1 – Iskanje prevzemnih priložnosti, izkaz interesa in oddaja nezavezujoče ponudbe in

- Nakup podjetja – Faza 2 – Oddaja zavezujoče ponudbe, oblikovanje dogovora in sklepna pogajanja.

V nadaljevanju opisujemo potek in ključne mejnike obeh faz:

- Iskanje naložbenih priložnosti (v primeru, da gre za aktivni pristop investitorja)

Iskanje naložbenih priložnosti poteka v dveh korakih. Najprej se običajno pripravi širok seznam kandidatov za prevzem, ki že odraža izhodiščna pričakovanja in omejitve investitorja. Nato pa se naredi pred-selekcija in sicer na način, da se posamezne kandidate za prevzem zelo okvirno pregleda (poslovanje podjetja, ozadja trenutnega lastnika oz. lastnikov) in preveri njihov interes po nadaljevanju postopka. Pristopi so različni, vsakega investitorja namreč ženejo svoji motivi. Velja pa izpostaviti to, da udeleženci cenijo diskretnost in oseben pristop. - Seznanitev z naložbeno priložnostjo

Kot tretji osebi nam običajno številni podatki niso dostopni. Seznanitev z naložbeno priložnostjo je namenjena pridobitvi najbolj osnovnih informacij, na osnovi katerih lahko nato izrazimo indikativni interes. V kontekst slednjega se vključuje zelo okvirna predstavitev naložbene priložnosti in ključnih finančnih kazalcev (EBITDA, rast, neto dolg). V primeru pasivnega pristopa, torej ko nas z naložbeno priložnostjo seznani svetovalec na prodajni strani, identiteta prodajalca običajno ostane skrita, informacije pa se predstavijo v obliki t.i. predstavitvenega letaka. - Podpis dogovora o zaupnosti oz. dogovora o nerazkrivanju informacij

V kolikor obe stranki pokažeta interes in željo po nadaljevanju postopka, se med njima vzpostavi dogovor o nerazkrivanju informacij. Slednji vpletene zaveže k odgovornemu ravnanju z občutljivimi informacijami in preprečuje zlorabo prejetih informacij. - Informiranje potencialnega investitorja in poziv k pripravi izkaza interesa

Po vzpostavitvi dogovora o nerazkrivanju informacij, se potencialnega investitorja seznani s predmetom prodaje. V primeru pasivnega pristopa, torej ko nas z naložbeno priložnostjo seznani svetovalec na prodajni strani, se investitorju posreduje dokument, ki običajno vključuje predstavitev ozadja transakcije, makro okolja, industrije, predmeta prodaje, zgodovine poslovanja, finančnih izkazov, plana poslovanja, ključnih kadrov in drugega. V primeru aktivnega pristopa, ko je neko podjetje le potencialno naprodaj, pa se investitorju pogosto predloži le izbrane surove podatke, na podlagi katerih potem ta naredi ustrezne zaključke. Ne glede na pristop je pomembno, da že v tej fazi pridobimo ustrezno poglobljen, objektiven, transparenten in celovit vpogled. Le dovolj dobro razumevanje prevzemne priložnosti je namreč osnova za to, da se lahko zares ustrezno razume bodoče ustvarjanje vrednosti in razvoj eventualnih sinergij. - Izkaz interesa (korak se v praksi pogosto izpusti)

Potencialni investitorji z nezavezujočim izkazom interesa izrazijo pripravljenost za napredovanje. Slednje je prodajalcu osnova, da preveri apetit za prevzem predmeta prodaje na trgu in primerja videnja različnih potencialnih investitorjev pred izvedbo srečanj. - Srečanje s potencialnim investitorjem (običajno se izvede po želji)

Po začetni komunikaciji in vzbujenem zanimanju na obeh straneh je čas, da se prodajalec in kupec srečata. Srečanje je priložnost, da se stranki in njuni svetovalci spoznajo, dobijo boljšo predstavo o pričakovanjih povezanih s transakcijo in izmenjajo mnenja o izvedbi transakcije. - Priprava pisma o nameri oz. nezavezujoča ponudba

Srečanje je običajno tudi osnova za pripravo pisma o nameri. Čeprav po večini še vedno nezavezujoč, se od potencialnega investitorja pričakuje, da je dokument že precej razdelan. Ključne določbe so običajno: struktura transakcije, časovnica izvedbe, višina in način plačila kupnine, prilagoditve kupnine, prislužena bodoča izplačila, naslavljanje finančnih in drugih obveznosti, odškodninska odgovornost in njene omejitve, sklicevanje na zavezujoč dogovor, zaposlitve ključnih kadrov, proti-konkurenčna klavzula, pogoji za sklenitev transakcije in drugo. - Omogočen dostop do podatkovne sobe, izvedba skrbnega pregleda in predstavitev vodstva

Na osnovi pisma o nameri se nato izbranemu potencialnemu investitorju omogoči izvedbo skrbnega pregleda. Osnova za izvedbo skrbnega pregleda je dokumentacija, ki se za potencialnega investitorja zbere, organizira in ponudi v pregled v obliki podatkovne sobe. Dokumentacija med drugim vključuje finančne izkaze, register osnovnih sredstev, plane poslovanja, bruto bilance, pogodbe, certifikate, registracije, standarde, politike, opis procesov in številno drugo dokumentacijo. Analiza je kupcu osnova za poglobljeno razumevanje poslovanja podjetja, oceno njegove vrednosti, možnosti koriščenja zavarovanj ipd. O skrbnem pregledu si lahko podrobneje preberete tudi v članku skrbni pregled podjetja. V okviru izvedbe skrbnega pregleda se običajno izvede tudi predstavitev vodstva prevzemne tarče, v kateri ta razkrije svoje poslovne načrte. Po potrebi se v tej fazi razmisli tudi o uporabi specializiranih M&A zavarovanj. - Priprava zavezujoče ponudbe

V praksi se stremi k temu, da je zavezujoča ponudba neke vrste nadgradnja nezavezujoče ponudbe. Velja pa omeniti, da njeno pripravo največkrat pomembno zaznamujejo prav ugotovitve skrbnega pregleda. - Dokončno usklajevanje in sklenitev zavezujočega dogovora

Kupoprodajna pogodba je dokument, v katerem so določeni končni pogoji sklenitve posla. Dokument je običajno relativno obsežen (50-150 strani). Struktura dokumenta se sicer vidneje razlikuje glede na to, ali se zavezujoč dogovor nanaša na prenos lastniškega deleža ali sredstev. Ključno je tudi razumeti, v čem se skriva vrednost in s čim so povezana ključna tveganja. Transakcija se sklepa pri notarju, del kupnine pa je pogosto predmet pologa na fiduciarni račun. - Zaključevanje transakcije in prilagajanje prevzemnih vrednosti po zaključku

Predvsem v primerih, ko/če je transakcija predmet odložnih pogojev, je smiselno zaključevanje transakcije izvesti na kasnejši datum, ločeno od sklenitve zavezujočega dogovora. Prilagajanje prevzemnih vrednosti po zaključku se sicer razlikuje glede na to, za kakšen pristop se kupec in prodajalec odločita. Pri zaključevanju transakcije po “zaklenjenem mehanizmu” govorimo o identifikaciji in ovrednotenju nedovoljenega znižanja vrednosti; pri zaključevanju po “mehanizmu zaključnih izkazov” pa o identifikaciji in ovrednotenju sprememb dogovorjenega prilagojenega neto obratnega kapitala in neto dolga glede na izhodiščne vrednosti, na podlagi katerih je bila dogovorjena kupnina.

Nakup podjetja je ne glede na zgoraj prikazano ogrodje unikaten proces. Vsaka transakcija odraža niz specifik, ki jih je potrebno nasloviti. Proces nakupa podjetja zahteva aktivno participacijo prodajne in nabavne strani ter vseh ostalih udeležencev v procesu. Brez tega je transakcija že v naprej obsojena na neuspeh. To pa ni vse, kar potrebujete za vaš uspeh – ključna je npr. tudi dinamika procesa, realnost pričakovanj, ustrezno informiranje, transparentnost, doslednost in številne druge stvari, o katerih lahko več preberete v članku – “Nakup podjetja ali prodaja podjetja – kako do uspeha?“.

Prodajalci imajo tekom procesa nakupa podjetja pogosto željo ali potrebo po individualni obravnavi. Do izraza pride poznavanje dobre prakse in zaupanje vašemu svetovalcu. Odzivnost in pripravljenost na iskanje kompromisov pa se v takih situacijah ceni.

Vas nakup podjetja zanima oz. bi vas utegnil zanimati? Naša ekipa ima ustrezno strokovnost, izkušnje in povezave. Dovolite, da vam ponudimo celovito podporo in pokažemo, kako iz naložbene priložnosti iztržiti največ. Za vaš uspeh so namreč potrebni trije. Najboljši investitor. Najboljša prevzemna tarča. In najboljši svetovalec.

Kontaktirajte nas in v kratkem se vam oglasimo! KLIK na povezavo.