Glavnina podjetij na evropskih trgih je oz. se hitro bliža fazi zrelosti. Med takimi so npr. tudi številna uveljavljena srednje velika in mala podjetja (SMP), ki se ukvarjajo s predelovalno dejavnostjo, trgovino, gradbeništvom, prometom in skladiščenjem, finančnimi in zavarovalniškimi dejavnostmi. Zanje so značilni predvsem 1) relativno dobra utečenost poslovanja, 2) zmerna poslovna tveganja in po večini tudi že 3) skromnejša rast obsega poslovanja.

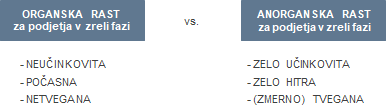

Če je v predhodni fazi življenjskega cikla za ta podjetja veljalo, da so svoj uspeh zgradila z osredotočanjem na organsko rast in razvoj, pa to nikakor ne velja več danes, torej za zrelo fazo. Organska rast je namreč kot odraz relativne zasičenosti trga postala povsem neučinkovita, na dolgi rok pa za ta podjetja pogubna. Podjetja, ki tega ne razumejo, izgubljajo proti tekmecem, ki so svoj pristop k ustvarjanju vrednosti ustrezno prilagodili.

Vodilna poslovna praksa iz ZDA kaže, da je anorganska rast iz vidika ustvarjanja vrednosti za podjetja v zreli fazi lahko ustreznejša. Pod pojmom anorganska rast poznamo več različnih pristopov in dobro je vedeti, da ni vsak pristop primeren za vsakogar. Med pristopi po priljubljenosti prednjačita npr. investiranje v tvegani kapital in prevzemanje zrelih podjetij. Za oba pristopa je značilno, da omogočata relativno visoko vpletenost investitorja, transparentnost, kontrolo in imata visok potencial za ustvarjanje vrednosti. Res pa je, da za uspeh zahtevata obenem tudi zelo visoko stopnjo aktivnosti in zelo specifična znanja (v fazi iskanja in/ali upravljanja). Prakticiranje obeh omenjenih pristopov ustvarjanja vrednosti s strani SMP se zaradi svojih značilnosti v praksi pri realizaciji pogosto zalomi. Pri investiranju v tvegani kapital je razlog pogosto v razhajanju na račun dveh zelo različnih mentalitet in percepcije sprememb/tveganj; pri prevzemanju podjetij pa neustrezen prevzem aktivne vloge upravljanja. Iz previdnosti se zato podjetja še vedno največkrat zatekajo k “preverjeni” organski rasti, ki omogoča počasnejše, manjše in manj tvegane korake, četudi je proces pod črto za njih slabši. Ni pa seveda potrebno, da je temu tako. V nadaljevanju …

Obstaja rešitev, ki omogoča SMP, da aktivirajo potencial anorganske rasti na relativno varen način. Kljub temu, da je pristop še kako relevanten, je širši javnosti v Evropi relativno slabo poznan in se redkeje prakticira. V slovenščini bi ga verjetno najbolj ustrezno poimenovali kot “iskalni sklad na pobudo investitorja”. V kolikor je izpeljan ustrezno, ta omogoča SMP, da postopa hitreje in z zares znatno nižjimi tveganji. Statistika pravi celo, da gre za najbolj donosen izmed vseh pristopov anorganske rasti. To je najverjetneje tudi razlog, da v ZDA eksponentno raste in pridobiva na popularnosti. V naravi gre za hibrid med aktivnim in pasivnim pristopom k prevzemanju podjetij, ki je vsekakor unikaten in nedvomno naslavlja vrzel na trgu.

Ideja pristopa je relativno enostavna in se lahko povzame zelo na kratko …

SMP kot investitor na izbranem novem trgu poišče bodočega managerja. Takega, ki ima izkušnje iz industrije, pozna dobro prakso sklepanja M&A transakcij in si karierno gledano želi narediti korak v smeri vstopa v (so-)lastništvo. Največkrat se gre za posameznika starega med 30 in 45 let, ki zares izstopa po svojih sposobnostih in znanju in je karakterno gledano seveda pravi za to poslanstvo. SMP nato skupaj z managerjem opredeli strategijo iskanja prevzemne tarče, ki v veliki meri jasno zavisi od možnosti ustvarjanja vrednosti s prevzemom, in zagotovi sredstva za iskanje prevzemne tarče. Ko se ustrezna prevzemna tarča najde, SMP finančno gledano omogoči prevzem, manager pa prevzame aktivno upravljanje prevzemne tarče. V kolikor je manager pri svojem delu uspešen, si ob dosegu vnaprej zastavljenih mejnikov prisluži solastniški delež, ki se običajno giblje v razponu 10%-30%. Ker so prevzemne tarče običajno zrela, na trgu uveljavljena podjetja, manager pa lokalec s specifičnim znanjem industrije, so tveganja povezana s tovrstnim pristopom za SMP relativno nizka. SMP kot večinski kontrolni lastnik podjetje strateško gledano usmerja.

Iskalni sklad na pobudo investitorja nudi unikatne koristi obema ključnima akterjema – managerju in SMP. V nadaljevanju navajamo nekaj ključnih …

Zmotno je misliti, da je anorganska rast primerna samo za podjetja z zajetnimi presežnimi denarnimi sredstvi. Smotrne prevzemne tarče za tako strategijo vstopa na nov trg oz. ustvarjanja vrednosti so namreč podjetja z EBITDA v razponu 0,5 mio EUR in 5 mio EUR. Vrednost takih podjetij se običajno giblje od 1,5 mio EUR do 25 mio EUR, odvisno od situacije, stanja, industrije itd. V primeru npr. 60% finančnega vzvoda, je tako vaša “vstopnica” lahko že relativno hitro dosegljiva …

—

Kot finančni in poslovni svetovalci vam nudimo celostno podporo pri realizaciji začrtane anorganske rasti, vključno s podporo pri pripravi strategije, iskanju in prevzemanju tarč, iskanju ustreznega managerja ter usklajevanju z njim itd. Saj veste, “hudič je v detajlih”. Postaviti je potrebno prave temelje, da lahko potem zraste velika zgodba. Naredite korak v uspešnejšo prihodnost s pravim pristopom k ustvarjanju vrednosti!