Lastništvo v podjetju je uspešna naložba, če se med vstopom in izstopom investitorja ustvari ustrezna dodana vrednost. Oba mejnika – vstop in izstop oz. nakup podjetja in prodaja podjetja – sta torej za investitorja izjemnega pomena, a kljub temu pogosto pomanjkljivo razumljena oz. obravnavana. Kako pristopiti k postopku? Kateri so tisti ključni faktorji, ki vplivajo na uspešno izvedbo vstopa ali izstopa? Kateri je tisti motiv, ki bo v vas spodbudil razmišljanje o tej odločitvi in koliko drugih motivov boste pri tem spregledali? Ali veste kakšen dogovor je realno pričakovati? Ali predmetna transakcija za vas predstavlja boljšo osnovo za vaš jutri? Na taka in drugačna vprašanja odgovarjam v nadaljevanju.

Prodaja in nakup podjetja – kako IN S KOM se lotiti?

V prvi vrsti je pomembno, da veste kako pristopiti k postopku. M&A prakso je trg skozi desetletja izoblikoval do te mere, da gre za zbir najbolj optimalnih aktivnosti, ki preverjeno dajejo najboljše rezultate. Na nek način se torej skozi njo odražajo znanje in izkušnje udeležencev v preteklih postopkih prodaj in nakupov podjetij. Pomisleki glede drugačnega pristopa se torej zelo verjetno ne izplačajo. Vrzeli v informiranosti, dinamiki procesa, razumevanju povezanih tveganj in nenazadnje tudi v stopnji zaupanja med udeleženci namreč kritično vplivajo na verjetnost sklenitve uspešnega posla. Ravnanje neskladno z M&A prakso je tako velikokrat le zapravljanje časa in denarja.

Nakup podjetja ali prodaja podjetja potrebuje strokovnjaka. Potrebujejo nekoga, ki jih pripravi na proces. Ne samo iz vidika urejanja in priprave dokumentacije, pač pa tudi iz vidika oblikovanja lastnih prepričanj. Strokovnjak je lahko nekdo notranji ali pa nekdo zunanji. Ker gre pri tovrstnih transakcijah prej za posle enkratne narave kot za kontinuiran pristop, se podjetja običajno po pomoč obrnejo na specializirane finančne svetovalce. Ključno pri izbiri pravega strokovnjaka je, da ima ustrezno znanje, izkušnje in najpomembnejše – vaše zaupanje. Statistično gledano je več kot 60% prevzemov podjetij iz vidika ustvarjene vrednosti za lastnike neuspešnih. Presoje v fazi sklepanja posla so torej več kot očitno zelo delikatne, zato je še toliko večjega pomena, da ste v ključnem trenutku zares zmožni kritično presoditi ustreznost vaše odločitve.

KAJ ZAZNAMUJE USPEH ProdajE in nakupA podjetja?

Zaradi kompleksnosti transakcij uskladitev pričakovanj obeh strani običajno zahteva precej napora. Dogaja se, da spremembe v poslovnem okolju, poslovni dogodki enkratne narave ali kaj tretjega zahtevajo posodobitve, ustrezna pojasnila, itd. Slednje je pogosto videno kot breme, a dejstvo je, da brez tega ne gre. Pomembno vlogo pri številnih udeležencih odigra tudi motivacija za sklenitev posla, zato nikar ne obupajte prehitro!

Prav je, da se pričakovanja udeležencev oblikujejo na utemeljeni osnovi in ne kar tako. Preveliko odstopanje je največkrat negativno sprejeto s strani nasprotne stranke, s takim ravnanjem pa si udeleženec ne izboljšuje pogajalskega izhodišča, kot to zmotno marsikdo meni, pač pa zapira vrata. Izvedba s procesom povezanih svetovalnih storitev, kot sta skrbni pregled in vrednotenje, pozitivno vpliva na informiranost udeležencev v procesu in se tako med resnejšimi igralci smatra kot nekaj pričakovanega.

Številne preseneti dejstvo, da se prodaja podjetja v povprečju izvede v obdobju od enega do dveh let. Čas sicer zavisi od številnih faktorjev, tudi na primer od tega, kako velik je predmetni lastniški delež in kakšne lastnosti ima, atraktivnosti podjetja in industrije, vizije kontrolnega lastnika, sposobnosti managementa, donosnosti, rasti, finančnega stanja, možnosti ščitenja, dividendne politike, splošnih razmer na trgu, itd. Lastniške spremembe torej potrebujejo določeno pripravo in vizijo. Predvsem pri tistih starejših lastnikih, ki so morda celo sami vpeti v vodenje podjetja, je tako ključnega pomena, da o prenosu lastništva pričnejo razmišljati pravočasno.

Usklajevanje med udeleženci zahteva tudi precej taktičnosti in prilagodljivosti. Analiza primerljivih transakcij tako ne služi le določitvi ocene vrednosti in plačilnih pogojev. Predstavlja tudi dobro osnovo za to, da se pridobi vpogled v transakcijske strukture in v to, katere specifike so udeleženci v okviru preteklih dogovorov izrecno naslavljali ter na kakšne načine. Že v naprej se torej lahko identificira, kako atipična so posamezna pričakovanja udeležencev in se oceni njihovo sprejemljivost za nasprotne stranke. Neprilagodljivost se pogosto namreč kompenzira z izgubo vrednosti, če se posel želi zaključiti, zato se pravočasno prepričajte kaj je realno in kaj ne.

Dejstvo je, da ne glede na to, kako se udeleženci v procesu pogajanj trudijo racionalno postopati, je vedno moč zaznati vsaj malo čustvene vpletenosti. S slednjim ni sicer nič narobe, je kvečjemu zaželeno. Poskrbeti pa je potrebno, da nas čustva ne zavedejo. Kot večja pomanjkljivost se običajno pokaže prav to, da udeleženci ne poznajo dovolj dobro svoje šibke točke, ne razmišljajo pozitivno, ne postopajo odgovorno ali pa prehitro podležejo pritisku.

Kar prevečkrat se pozablja, da je vrednost predmetnega podjetja kot taka sestav diskontiranih bodočih koristi v števcu in tveganj v imenovalcu. Razumeti in delati je torej potrebno tudi v smeri, da transakcija kot taka s seboj ne prinese negativnih presenečenj ali neželenega pretresa iz vidika poslovanja. Investitorji na primer pogosto cenijo pripravljenost vodilnih na sodelovanje vsaj v doglednem času po podpisu nakupno-prodajnega dogovora. Predvsem lastniki, ki so dolga leta hkrati tudi direktorji, drugače vidijo z njihovim delovanjem povezana tveganja ali pa jim iz osebnih razlogov ne prija več biti zaposlen. Zares ključno je, da se tako glede vloge in kontinuitete vodilnih kot tudi glede drugih s transakcijo povezanih tveganj najdejo načini, ki zadovoljijo obe strani.

Iz prakse se je pokazalo, da celovitost, objektivnost in transparentnost pomembno prispevajo tudi k izgradnji zaupanja med udeleženci v procesu. Informacije je zato potrebno predstaviti kot so. Kaj nam na primer pove SWOT analiza podjetja, v kateri se pretežno navajajo prednosti in priložnosti, na slabosti in nevarnosti pa se pozablja? Verjetno je po tem, ko se na lastne oči prepriča, da temu ni tako, vsak upravičeno še nekoliko bolj sumničav. Sklenitev posla v vsakem primeru zahteva ustrezno stopnjo informiranosti. Udeleženci pa cenijo, da določene informacije pridejo tudi iz pravih ust. Skrivanje stvari ima lahko tudi po eventualni sklenitvi pogodbe zelo negativne posledice in se odsvetuje.

Nakup podjetja in prodaja podjetja sta običajno za obe strani večjega pomena, povezane odločitve pa niso ravno stvar nepremišljenega obnašanja. Vsaka stran igra neko svojo taktično igro, da maksimira svoj izplen. Del tega je tudi komuniciranje, ki pa mora biti ne glede na različne poglede v posamezni fazi procesa vselej spoštljivo in strokovno. Iz vidika napredovanja v procesu se je pogosto pokazalo kot dobro, da udeležence ustrezno povezuje, dopolnjuje in usmerja nevtralni člen.

Udeleženci se morajo ustrezno zavedati tudi občutljive narave postopka in informacij. K dogovarjanju pogojev in omejitev deljenja ter njihove uporabe je zato potrebno pristopiti odgovorno. Med odgovornim ravnanjem in kompliciranjem pa je pogosto tanka meja. Že iz tega vidika je usklajevanje med udeleženci včasih izziv, poznavanje standardnih praks pa neizbežno.

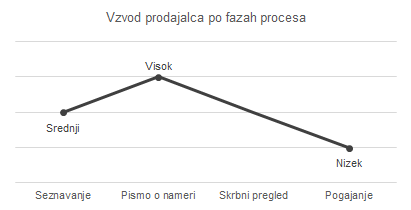

Ena pomembnejših stvari, na katero prepogosto pozabljamo, je tudi ta, da razmerje pogajalske moči kupca in prodajalca ni vselej enako. V začetnih fazah, ko je na obzorju več potencialnih kupcev, je prodajalec v precej boljšem položaju kot kupec, proti koncu procesa, ko priložnost za napredovanje dobijo le izbrani, pa se situacija obrne. Morebitne zamujene priložnosti se iz tega vidika stežka nadoknadijo. V tem sklopu velja morda omeniti vlogo pisma o nameri. Osnovni elementi slednjega, kot so cena, plačilni pogoji, struktura transakcije, so pogosto zelo pomanjkljivo razdelani, tudi kot odraz želje po sklenitvi posla in hitenja k izvajanju kasnejših “resnejših” aktivnosti. Prodajalec bi moral stremeti k temu, da prav v tej fazi, ko je njegova pogajalska moč najvišja, opozori na pomanjkljivosti. Osebno mislim, da priprava pisma o nameri sicer zelo dobro indicira tudi tisto pravo motivacijo za sklenitev posla posameznega udeleženca in njegove izkušnje.

Vir: Consilue analiza.

Potencialni prevzemniki podjetja se kot odraz konsolidacije poslovnih subjektov ali sredstev, običajno osredotočajo predvsem na to, kako bodo ustvarjali sinergije poslovanja z določenimi ekonomijami obsega, diverzifikacijo, prenosom resursov ali kombinacijo naštetega. Večje možnosti kot imajo, več so pripravljeni za nakup podjetja plačati. Za uspeh pri sklepanju transakcij je torej zares ključno najti prave akterje in jih glede naložbene priložnosti ustrezno informirati.

Pomembno je, da v postopek vstopite z oblikovanimi pričakovanji in da ste pripravljeni na sklenitev dogovora. Samo z ustrezno informiranostjo in odločnostjo namreč lahko zares ustrezno komuniciramo naše namene. Bolj kot sicer se pomen slednjega pokaže v primerih, ko se tistim spretnejšim kupcem uspe dogovoriti za obdobje ekskluzivnosti v zameno za investirana sredstva v skrbni pregled, vrednotenje in zaključna pogajanja. Z zavezujočo ponudbo pa največkrat pride tudi časovni ultimat glede njenega sprejema. Za prodajalca je to na nek način stava. Obotavljanje torej v takih primerih tako ali tako odpade, za uspešno presojo ustreznosti ponudbe pa je potreben že izoblikovan občutek za trg.

Prodaja in nakup podjetja – kDAJ SO PRAVI ČASI?

Konkurenca v svetu je vse večja. Številne industrije so ali pa prehajajo v fazo zrelosti, s čimer se potreba po anorganski rasti splošno rečeno krepi. Številna podjetja so zato udejstvovanje na tem področju uvrstila celo v kontekst svojih strategij. Prav s pametnimi prevzemi v zreli fazi se namreč lahko pomembno pospeši ustvarjanje vrednosti za lastnike.

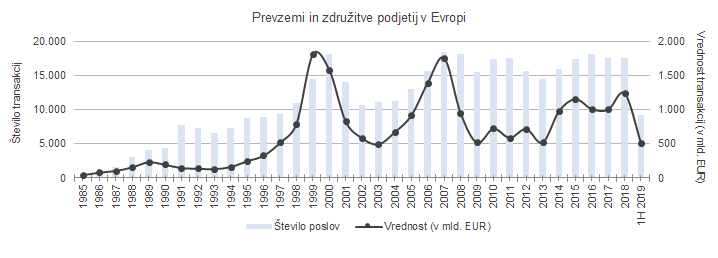

Vir: IMAA. Consilue analiza.

Kljub tendenci povečevanja števila transakcij, časi za prodajo ali nakup podjetja niso vselej enako dobri. Pomembno je, da se zavedamo, kje na krivulji se nahajamo in kateri so tisti faktorji, ki vplivajo na tako stanje. Trenutno na EU trg M&A transakcij tako med drugim pozitivno vplivajo relativno atraktivna vrednotenja podjetij, visoka likvidnost, enostaven dostop do posojil in drugo. Iz grafa je lepo razvidno tudi dejstvo, da so trenutni nivoji vrednostno gledano nižji od tistih pred finančno krizo, kar pa ne velja za ZDA. S tem, ko Evropa izgublja na konkurenčnosti v globalnem smislu, postaja tudi manj zanimiva iz vidika konsolidacijskih trendov. Je pa res, da imata vsaka industrija in vsak trg svoje specifike gibanja in prav je, da se jih udeleženci zavedamo.

Na našo uspešnost pri prevzemih in združitvah pomembno vplivajo tudi M&A trendi. V zadnjem času investitorji vse pomembnejšo vlogo na primer pripisujejo tehnologiji. Spomnimo tudi na nepričakovane uvedbe tarif s strani ZDA, ki so povzročile val kitajskih investicij v Evropi in tako dalje.

ZAKAJ SPLOH ProdaTI ALI kupITI podjetjE?

Odločitev glede prodaje ali nakupa podjetja se mora sprejeti racionalno. Vsaka poslovna priložnost ima v očeh vsakega posameznika svoj življenjski cikel. Pa tudi časi so v očeh vsakega posameznika dobri in slabi. Na trgu se zahteva vse več. Tisti pametni to izkoristijo sebi v prid, tisti drugi pa pač ne. Glavno kar želim izpostaviti je, da s tem, ko ne izkoriščamo priložnosti, izgubljamo. Pri prodajah in nakupih podjetij ni prostora za debate o našem in vašem. Investiranje ni politika. To, da je lastnik tuj, ne pomeni, da je slab. Ne nadaljevati tradicijo in prodati družinsko podjetje ni »a priori« napaka. Sam osebno menim, da ni slab tisti, ki proda ali kupi, pač pa tisti, ki neoptimalno ohranja. Take trg prej ali slej tudi strezni. Pametno je torej pravočasno to sprevideti in ukrepati.

V času zadnje finančne krize smo vsi zgroženo zrli v strme padce cen delnic podjetij na borzi. Pa mislite, da je bil upad premoženja lastnikov privatnih slovenskih podjetij bistveno drugačen? Pomislite kakšno prednost so si ustvarili tisti, ki so razumeli ozadje. Tisti, ki so prodali drago in kasneje kupili poceni. Prav lahko se zgodi, da smo prisiljeni sprejeti naložbeno odločitev v ne najboljših časih in sicer kot odraz delovanja nekega tretjega faktorja, zato je potrebno poznati tudi verjetnosti takih dogodkov in včasih že preventivno ukrepati.

Lastniki pogosto dobijo vprašanje, koliko je vredno njihovo podjetje, in večina jih na to ne zna najbolje odgovoriti. Tovrstno nepoznavanje škodi, saj je lahko razlog za izgubljeno priložnost. Za marsikaterim z vrednostjo povezanim vprašanjem se namreč skriva potencialni kupec, zato se je dobro vselej zavedati vrednosti svoje naložbe.

Odločitve povezane z investicijami in investiranjem, bodisi v znanje, v tehnologijo, v sredstva ali pa kaj tretjega, pomembno zaznamujejo našo usodo. Od tega, kam in kako vlagamo danes, je namreč odvisno, kaj bomo žéli jutri. Prav obrestno obrestni račun je namreč tisti, ki nas ali pa nas ne, v času naredi uspešnejšega. Po besedah Alberta Einsteina gre za najmočnejšo silo našega vesolja, nasprotovati ji je torej nesmisel.

Vas zanima kako vam lahko pomagamo v procesu prodaje ali nakupa podjetja? Delite z nami informacije preko obrazca – Nakup in prodaja podjetja – M&A transakcije!